Il est important pour un particulier, lorsqu’il choisit de vendre une œuvre d’art, de réfléchir entre opter pour la soumission du prix de vente à la taxe forfaitaire à 6,5% ou pour le régime général des plus-values mobilières.

Il s’agira ainsi de prendre en compte tous les paramètres comme le prix d’acquisition et de vente de l’œuvre, la durée de détention, etc…

La taxation forfaitaire

Le Code Général des Impôts (CGI) nous informe qu’en principe les cessions à titre onéreux de métaux précieux, de bijoux, d’objets d’art, de collection ou d’antiquité sont soumises à une taxe forfaitaire proportionnelle au prix de cession.

Cette taxe est calculée sans que la plus-value réelle ne soit déterminée. Le taux de cette taxe est de 6% et on vient y ajouter 0,5% pour la contribution au remboursement de la dette sociale (CRDS). En d’autres termes, le taux est de 6,5%. Ainsi, si l’on vend une sculpture pour 18 000 € et que l’on opte pour la taxation forfaitaire, la taxe sera de 1 170 € (6,5% de 18 000).

Il existe cependant les cas suivant, où le vendeur peut être exonéré : si la vente se fait au profit d’un musée avec appellation « musée de France » ou d’un musée d’une collectivité territoriale, au profit d’un service d’archive de l’Etat ou tout autre entité publique, si le prix de cession ou la valeur en douane sont inférieurs à 5 000 € et enfin si le vendeur n’a pas son domicile fiscal en France.

Il faut savoir qu’en termes de champ d’application, cette taxe forfaitaire concerne les opérations se déroulant en France ou dans un autre Etat membre de l’Union Européenne. A noter que le CGI précise qu’une cession est désignée comme s’effectuant dans l’Etat dans lequel le bien est physiquement lors du jour de l’opération. Ainsi, si par exemple vous résidez fiscalement en France et que vous vendez une œuvre que vous avez toujours gardé en Suisse, vous ne serez pas soumis à la taxe forfaitaire.

Enfin, en principe, l’impôt dû en application de la taxe forfaitaire est supporté par le vendeur et acquitté par lui.

Le paiement de l’imposition se fait au moment du dépôt de la déclaration avec l’imprimé 2091-SD. Le dépôt de cette déclaration doit se faire dans le délai d’un mois à compter de la cession.

Régime général d’imposition sur la plus-value

Le Code Général des Impôts (CGI) permet aux particuliers vendant une œuvre d’art, et qui ne souhaitent pas être soumis à la taxation forfaitaire, d’opter pour l’assujettissement au régime d’imposition de droit commun des plus-values sur biens meubles.

La plus-value est taxée autour de 19% ce à quoi on vient ajouter les prélèvements sociaux. de 17,2%. Un abattement de 5% sur la base imposable est accordé par année et dès la 3ème année de détention, avec finalement une exonération totale passées les 22 années de détention. Il faut avoir un justificatif de la date d’acquisition pour avoir recours à cette option et ce dernier doit être à votre nom. A noter que la demande peut être refusée dans un délai de 4 ans par l’administration fiscale française si elle considère que les documents fournis sont insuffisant pour établir la propriété du bien.

Les justificatifs acceptés sont : preuve d’achat (facture délivrée par un fournisseur), certificat de vente fourni par un commissaire-priseur, un extrait de la déclaration de succession ou donation, un contrat d’assurance, une facture de travaux de restauration, un rapport d’expertise, un contrat de prêt si le bien à été exposé.

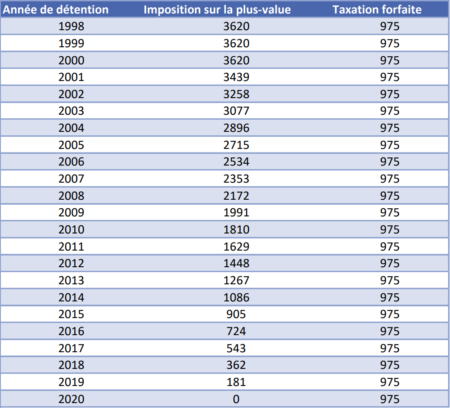

Pour donner un exemple concret, mettons que l’on ai acheté une estame japonaise 5 000 € en 1998 et qu’on parvienne à la revendre 15 000 €. On a réalisé une plus value de 10 000 €. Voici un tableau comparant les impôts à payer en ayant recours à cette option, par rapport à si l’on avait recours à la taxe forfaitaire.

Il existe en outres d’autres cas où l’on peut se faire exonérer de cette impôt : si l’on a déjà payé des frais de succession, si le prix de cession ou de douane est inférieur à 5 000 €.

Enfin, il faut savoir que les seuls soumis à cet impôt sont les contribuables dont le domicile fiscale est en France. Il convient également au vendeur de déposer spontanément au service des impôts de son domicile, une déclaration de plus-value de cession de bien meuble accompagnée du paiement correspondant, dans le délai d’un mois à compter de la cession.

Lors de la cession, le vendeur doit, également de manière spontanée, déposer déclaration de plus-value de cession de bien meuble avec l’imprimé 2048-M-SD.

Pour aller plus loin, nous vous invitons à consulter notre guide la vente d’œuvres d’art.